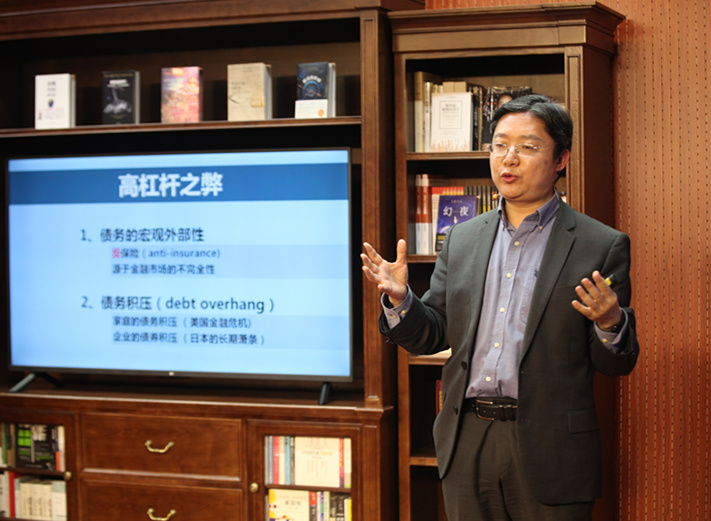

无论是网约车、共享经济还是比特币,都有一个共性,那就是基于互联网风口上催发的新型经济。但无论多大的虚拟经济都离不开实体经济的支撑。虚拟经济因实体经济而生,并服务实体经济。今年前两个月,社会融资规模增量累计为5.31万亿元,比上年同期增加1.05万亿元,整体延续反弹态势,实体经济融资环境改善趋势不变。而步入新常态的中国经济,在天量信贷给市场带来信心的同时,过度杠杆带来的风险也不容小觑。杠杆会给经济造成何种严重影响?又将如何影响实体经济发展?日前刚出版《大转型:中国经济改革的过去、现在与未来》一书的复旦大学经济学院教授王永钦在上周五(3月15日)晚的陆家嘴读书会上深度剖析了“中国金融的结构性难题”。

经济波动之谜:用杠杆周期理论来理解

提到“金融”肯定毫不陌生,那何为金融是王永钦抛向现场的第一个问题。金融的英文Finance源自拉丁语,意思是“最后做成”(Getting things done)。金融不仅涉及时间,更多的是状态,并且这个状态是非常复杂的。目前西方主流经济学对金融定义,有37种不同的解释,有亚当斯密说、马克思说、国际会计师协会说、美国投行协会说……竟然没有一种解释是相同或相似的,美国经济学家乔治曾隐晦地说,什么时候我们把资本的根搞清楚了,金融这个词也就搞清楚了。

金融是当代经济体系的核心,是国家重要的核心竞争力。英法在百年的竞争中,拿破仑最后在滑铁卢之战中失败了,重要的原因是英国有发达的金融市场。而法国当时没有金融市场,只有靠征税,所以说其实拿破仑最终是输在金融上。

张军与王永钦主编的《大转型:中国经济改革的过去、现在与未来》,格致出版社2019年1月出版

杠杆过度引发1929年大崩盘,2008年金融危机……

金融危机的发生和经济波动被认为是一个谜,同样的人和机器进行经济活动,为什么突然就出现了危机?在对经济周期及杠杆理论有着深入研究的王永钦看来,可以通过杠杆周期的理论来理解其深层原因。“人类历史有两次大的金融危机,都改变了世界历史。1929-1933年的经济大萧条,随后引发世界政局大变动和世界思潮的转向,加快了法西斯的上台。在经济危机的大背景之下,贸易摩擦逐步转化成军事对抗,最终导致第二次世界大战爆发。而2008年金融危机的余温至今仍未消除。”

回看历史,20世纪20年代,美国生产和就业保持着高水平,并且呈现继续增长的趋势。然而,当时的美国富人致富的速度远远快于穷人脱贫的速度。为了更快、更多的获得利益,1929年的夏天,许多不同阶层和社会地位的人纷纷涌入股市,由于股市投资弹性较大,易受不确定性因素的影响,由此加重了经济的波动性。1929年的秋天,华尔街股市崩盘,导致美国经济彻底陷入了萧条状态。这一经济危机的爆发有着深刻的社会经济根源,一个重要的诱因是,过高的杠杆使得金融系统陷入困境,信用紧缩危及到实体经济,导致美国股市不支。而在2008年的金融危机中,高杠杆也起到了推波助澜的作用。因为金融衍生品、结构性商品的概念就是把各种不同风险系数的贷款资产,用极为复杂的杠杆作为运算,得出高出一码、两码报酬的金融商品。一旦爆发次级房贷这样的风险,立刻就会面临流动性危机而无法支撑,最终走向全面崩溃。

大萧条时期美国民众上街挤兑,导致银行倒闭潮

每次金融危机都会引发经济学研究的变革,08年金融危机后出现了一个新词叫“金融周期”,王永钦解释,金融周期主要表现为杠杆周期,即债务的周期。和债务相比,股票对经济周期影响不大;而债务,尤其是家庭背负的债务,对于经济有深远影响。现在金融体系最重要的一个关键词“杠杆”和抵押是紧密相连的,国家的发展依赖于抵押品的使用效率。秘鲁著名经济学家德·索托在《资本的秘密》一书中提到,拉丁美洲之所以陷入发展的陷阱,一个重要的原因在于,由于法律体系不健全,土地等资产没有得到充分利用,原本可充当抵押品的土地,抵押价值未能充分发挥,仍然是“沉睡”的资本,使得拉丁美洲的经济发展十分受限。每个国家的制度差异决定了经济体中可抵押资产的品类,在此基础上构建起来的金融体系也有所不同。

秘鲁著名经济学家德·索托著作《资本的秘密》

在现代金融体系中,杠杆率比利率更为重要

“维持资本市场的稳定关键在于杠杆的作用。传统经济学家把利率看作经济中最重要的变量,但在现代金融体系中,杠杆率有时候更为重要。耐心程度决定了利率,关于未来资产抵押价值的紧张程度则决定了杠杆率。”在王永钦看来,真正决定资产价格周期的是杠杆率,而非利率。杠杆率反映了当下对资产最悲观的价格预期,由于当下世界经济体都具有庞大的杠杆规模,杠杆周期无法避免。1637年的荷兰郁金香泡沫、1929年的美国大萧条、日本1990年代的房产泡沫等均是杠杆周期的例证。2008年之后中国的住房价格猛涨以及2015年的股灾也与此有关。杠杆在上升的过程中会放大乐观者的购买力,推升资产价格。杠杆在下降过程中会侵蚀乐观者的购买力,并促使出借人提高质押率,产生恶性循环。当下银行资金无法流入实体,在于实体的抵押品在去杠杆中受损严重,从而借贷能力大幅下滑。

总之,从历史经验来看,凡是经济形势较好的时候,杠杆率上升得较慢,甚至是下降的;凡是经济不好时,杠杆率就是上升的。“因此,政府要维持经济平稳,首先需要维持杠杆周期平稳。”

王永钦介绍了金融的三大作用:融资、分险分担、信息反馈

日本的前车之鉴:居民杠杆过高将挤压实体经济发展

“相关研究表明,居民负债越高的地方,一旦发生衰退,恢复的时间越长。换句话说,居民端杠杆的崩溃,是造成长期低迷的主因,而非政府杠杆。”王永钦指出,其主因来自于居民的资产负债表修复能力比政府更弱,这种情况在没有完备的个人破产法的国家将会更加严重。2018年中国的大股东质押危机就解释了这一结论。去杠杆最常用的就是减免债务,这一方式的运用促使美国经济在2008年金融危机后逐渐复苏。2012年,在美国率先从危机中恢复后,欧洲经济也得以恢复,中国与其他国家恢复得最慢。“为什么同样是去杠杆,会导致三个不同结果?这与法律制度有着重要的关系。美国的破产法非常健全,一旦无法偿还债务,最多就是拍卖房屋,而不会导致其终生负债。反观破产法落后的国家,前期的保险功能无法发挥,造成去杠杆异常艰难。一旦发生系统性风险,对公司来说是有限责任,对政府来说可以辗转腾挪,而居民只能陷入个人无限连带责任。这导致一旦出现风险,在没有个人破产法的国家,个人很难‘东山再起’,消费能力将基本丧失,进一步影响到整个经济体系的需求。”

居民杠杆过高进入房地产从长期来看不是好事情。相关研究表明,居民负债流入房地产,将造成非贸易品价格上升,贸易品价格不变。简单来说,就是对实体经济没有任何刺激,甚至出现挤压作用。美国从金融危机后,经济恢复增长很慢,主因来自于奥巴马政府选择了拯救金融机构,而不是居民负债,这也是美国学术界的普遍共识。1990年,日本因住房泡沫引发了经济大萧条。由于居民负债崩溃,造成住房市场崩盘。当时,日本国土的价格比美国、欧洲等许多国家都高。东京地区的地价甚至能买下美国加利福尼亚州。在住房市场崩盘后,企业只得增加借款,导致负债不断增加,造成日本经济的长期低迷。有了日本的前车之鉴,我们的居民杠杆不能发展过快,也一定要防止居民杠杆的崩溃造成经济恶性循环。

王永钦给出一组对比数字,“中国家庭债在2007年时,只有五万亿左右,到2018年,已经达到四十多万亿,这是非常惊人的数字。家庭债是中国目前最大的问题,这说明中国经济发展的约束出现在需求方,而不是供给方。”

关注中国经济转型,不少金融人士相约陆家嘴读书会

激发实体经济,2019年中国减税降费将达2万亿

杠杆会给经济造成严重影响,居民杠杆过高也会限制实体经济的发展,不利于经济市场的稳定。王永钦转向“脱实向虚”这个近年来中国经济最令人关注的结构性问题。2014年7月政府首次提到“脱实向虚”,但随着货币规模的不断膨胀,中国经济“脱实向虚”现象早就发生了。2012年是中国经济增速下行的第二年,产能过剩现象已经非常明显,广义货币(M2)规模是GDP的1.8倍,生产价格指数(PPI)出现持续负增长。中国经济“脱实向虚”的主要原因是实体经济的产能过剩,为了阻止经济增速下行,又不得不通过加杠杆方式来拉动投资。但是,由于实体经济的投资回报率下降,而资本又是逐利的,于是不断流向金融与地产领域,导致这些领域的泡沫泛起。

面对实体经济的落后,国家开始发挥“去杠杆”的强劲作用,运用杠杆周期调整实体经济发展态势。从2015年供给侧结构性改革开始,“去杠杆”一直作为重点工作之一。2018年,“去杠杆”更是作为三大攻坚战之一,以结构性去杠杆为基本思路,分部门、分债务类型提出不同要求,也是为了防范于未然,提前化解风险。目前,中国经济正在向形态更高级、分工更复杂、结构更合理的阶段演化,做好实体经济是我国经济转型的重要举措。

2018年,中国为企业和个人减税降费约1.3万亿元,对激发实体经济内生动力发挥了积极作用。2019年,中国将实施更大规模的减税,全年减轻企业税收和社保缴费负担近2万亿元,让实体经济这艘大船行得更稳更远。

(照片来源:现场照片由陆家嘴读书会提供)

作者:袁琭璐

编辑:袁琭璐

责任编辑:李念

*文汇独家稿件,转载请注明出处。