全国碳排放权交易市场自7月16日上线以来,持续引发市场关注。截至7月28日,累计成交量超过495万吨,累计成交额2.56亿元。

整个碳市场采用了“双城”模式,全国碳市场交易中心落户上海。在业内专家看来,这将与上海国际金融中心建设形成良性互动,提高上海在全球碳市场定价中的地位。

全国性碳交易高调起步

随着越来越多的企业争当“卖碳翁”,我国距离实现“碳达峰”“碳中和”目标会更近一步……中国或将成为全球最大碳交易市场。

7月16日上午9点30分,全国碳排放权交易市场在上海环境能源交易所正式上线、启动交易。开盘不足一分钟,全国碳市场第一笔交易就撮合成功,成交价每吨52.78元、成交16万吨、交易额790万元。随着新交易不断达成,成交量和成交价都在不断刷新。

简单来说,碳排放权交易就是将二氧化碳的排放权当作商品在市场上进行买卖。目前全国碳市场试点的碳交易产品有两种:一是碳排放配额,二是国家核证自愿减排量(CCER)。在交易过程中,“配额”是国家分配给重点排放单位指定期内的碳排放的额度,是碳排放权的凭证和载体;国家核证自愿减排量是通过第三方核证以后所产生的减排量。

举个例子,假设在实际交易中,碳交易市场上有甲乙两个控排企业,它们的碳排放配额均为10万吨,甲企业实际排放了12万吨二氧化碳,那它就需要去市场上购买超出自身配额的2万吨碳配额,按照50元/吨的碳价计算,需要额外支付100万元;另一边乙企业实际只排放了8万吨,那它就可以到碳交易市场上出售富余的2万吨,获利100万元;同时,不控排的企业也可以通过自身的减排项目,获得国家机构认可后得到CCER额度,可以出售获利。

不难看出,碳价格是碳交易中的核心问题,正是这根“指挥棒”,发挥着引导企业减碳降排的作用——要么改进技术减少碳排放,还能去碳交易市场上出售碳配额获利;如果不技改不减排,那么,企业只能花钱去碳市场上买配额。

这根“指挥棒”的价格则是由市场的供需机制决定的,这也意味着,如果企业顺应大势,越早完成绿色转型,就越容易在市场上获得先机。

随着越来越多的企业争当“卖碳翁”,我国距离实现“碳达峰”“碳中和”目标会更近一步。目前,国内2200多家发电行业重点排放企业成为首批进入全国碳交易市场的“玩家”,据测算,全国碳市场首批覆盖的碳排放量超过了40亿吨,这意味着中国的碳排放权交易市场一经启动,就成为全球覆盖温室气体排放量规模最大的碳市场。

目前,全国碳市场建设采用了“双城”模式,上海负责交易系统建设,湖北武汉则负责登记结算系统建设。而选择上海作为交易市场,显然是看中了上海作为国际金融中心的带动效应。

有专家指出,全国碳排放交易的启动,对上海国际金融中心建设来说是重要的助推力。数据显示,中国超过90%的绿色债券在上海发行,绿色环保企业股权上市融资超过60%发生在上海。中国人民银行副行长刘桂平在今年陆家嘴论坛上公开表示,过去十多年来,上海已经构建了一套制度清晰、管理有序、减排有效的碳交易体系,碳基金、碳质押、碳配额远期等创新产品有序发展。全国碳市场交易中心落户上海,将与上海国际金融中心建设形成良性互动,增强碳市场价格发现能力,提高上海在全球碳市场定价中的地位。

“如果我们能够通过全国碳市场的建设,探索出一套碳定价的有效机制的话,就有利于上海发挥国际金融中心的作用,提升中国在全球碳市场的定价权和话语权,满足中国推进节能减排和应对气候变化的需要。”复旦大学绿色金融研究中心执行主任李志青说,这意味着继上海黄金交易所的黄金交易、上海期货交易所的原油期货之后,全国碳交易市场形成的“上海碳”价格也将走向全球。

“金钥匙”能打开什么

依托全国碳市场,为行业、区域绿色低碳发展转型,实现“碳达峰”“碳中和”目标提供投融资渠道

中国的碳市场建设起步于地方试点。2011年10月,北京、天津、上海、重庆、广东、湖北、深圳7省市启动碳排放权交易地方试点工作;2013年起,7个地方试点碳市场陆续开始上线交易。对于上海来说,自2017年地方碳交易市场上线运行以来,累计成交量已超过437万吨。碳配额质押、借碳、碳回购等一系列交易方式也在上海进行了探索和实践积累。经过近十年时间,把各地市场统一起来的条件已经成熟,从地方试点,到全国市场启动,碳市场迈出了重要一步。

而碳市场的建立,也将对市场各方产生重要影响。对企业来说,这是个绝佳的转型时机,而对资本来说,这也是一个前景广阔的市场。首批参与全国碳交易市场的是发电行业,在“十四五”期间,石化、化工、建材、钢铁、有色等行业也将逐步被纳入全国碳交易市场之中,待八大行业全部进场后,覆盖的碳排放量将超过100亿吨,背后更是蕴含着千万亿元级别的市场空间。

作为第一批交易主体,国家电网上海市电力公司表示,接下来会将电能价格与碳排放成本有机结合,发挥两个市场相互促进、协同互补作用,提高清洁能源的市场竞争力,由用能企业承担碳排放成本,更好推动能源清洁低碳转型;同时,还会充分挖掘碳减排(CCER)资产,建立健全公司碳排放管理体系。

金融机构则可以通过给企业提供绿色金融支撑获得收益。例如,浦发银行就针对碳交易市场开发了多种环境权益融资工具,帮助想要绿色转型的企业融资。相关负责人介绍,今年4月,浦发银行牵头主承销了“国电电力发展股份有限公司2021年度第一期绿色中期票据(碳中和债)”,成为国内市场首单非金融企业境内外双标认证的碳中和债,该债券发行金额4.8亿元,用于支持国电电力旗下8座风力发电厂的建设,总装机容量达446.18兆瓦,每年可以减排67万吨二氧化碳。

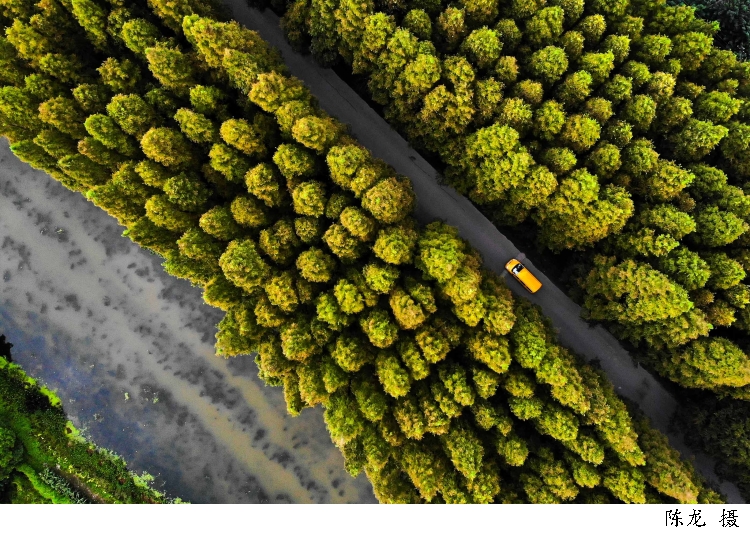

“依托全国碳市场,相关方面可为行业、区域绿色低碳发展转型,实现‘碳达峰’‘碳中和’目标提供投融资渠道。”此前,生态环境部副部长赵英民在接受采访时表示,除此之外,通过构建全国碳市场抵消机制,还可以促进增加林业碳汇,促进可再生能源的发展,助力区域协调发展和生态保护补偿,倡导绿色低碳的生产和消费方式。

争取全球碳排放交易定价权

随着我国的碳交易市场规则不断成熟,运作模式得到国际认可后,就可以吸引更多的国家参与中国的碳市场交易

中欧国际工商学院金融与会计学教授芮萌在解读碳交易市场上线时表示,建立全国碳市场,是因为中国一旦成为全球最大的碳交易市场,就能在今后争取全球碳交易定价权上拥有后发优势。

按照《巴黎协定》,碳排放的价格应在每吨40至80美元之间,而截至目前,我国碳市场每吨二氧化碳的交易价格在50至60元人民币之间,相较于国际成熟的碳市场,中国的碳价均值还处于较低的水平。

芮萌认为,目前全球85%的碳交易量都集中在欧洲,而全国碳交易市场成立后,根据前瞻产业研究院的预测,今年中国碳交易市场的交易量可达2.5亿吨,到2030年,累计的交易额就将超过1000亿元,届时中国无疑是世界上最大的碳市场。

拥有市场只是第一步。他进一步分析称,由于中国碳减排相关的产业尚处在发展阶段,“绿色溢价”更低,由此带来的碳价也更低,在全球碳交易的竞争中,我们就更具价格优势。在经过一段时间的探索后,随着我国的碳交易市场规则不断成熟,运作模式得到国际认可后,就可以吸引更多国家来中国的碳市场参与交易,从而争取全球碳交易的定价权。

作者:张天弛

编辑:史博臻

责任编辑:张懿

*文汇独家稿件,转载请注明出处。