▌最近一段时间以来,科创板可以用“红筹涌动”来形容:6月1日,盛美半导体的上市申请得到受理;此前,千亿元市值的石药集团也宣布计划在科创板实现“A+H”上市……随着中概股的加速回归,改革的持续推进将为科创板打开更大的想象空间。在业内专家看来,作为承担国家战略的资本市场创新平台,科创板要对标境外成熟市场,吸纳一批标杆型、引领性的“头部”科企在此上市,进一步提高国际竞争力

▌吸引优质科创上市资源,“价格”是其中的关键一环。在市场人士看来,科创板坚持严格的“硬科技”导向,使得板块具有较高科创属性的溢价,这对不少红筹企业而言颇具吸引力。今年3月,《科创属性评价指引(试行)》和《上海证券交易所科创板企业发行上市申报及推荐暂行规定》相继发布,提出了由“3+5”的“常规指标+例外条款”组成的科创属性评价指标体系,进一步明晰了科创属性的把握维度,便利企业自主判断是否符合科创板定位,也有助于发挥科创板集聚和服务优质科创企业的应有功能

“头部”来了!就在6月4日,国内集成电路芯片制造“航母级”企业——中芯国际在科创板的审核状态从“已受理”更新为“已问询”,标志着其红筹回归之路又向前迈进了一步。短短三天就收到首轮问询,也创下了科创板审核的又一个新纪录。

不止是中芯国际,最近一段时间以来,科创板可以用“红筹涌动”来形容:6月1日,盛美半导体的上市申请得到受理;此前,千亿元市值的石药集团也宣布计划在科创板实现“A+H”上市……随着中概股的加速回归,改革的持续推进将为科创板打开更大的想象空间。

在业内专家看来,作为承担国家战略的资本市场创新平台,科创板要对标境外成熟市场,吸纳一批标杆型、引领性的“头部”科企在此上市,进一步提高国际竞争力。

路径清晰,掀起一波红筹回归潮

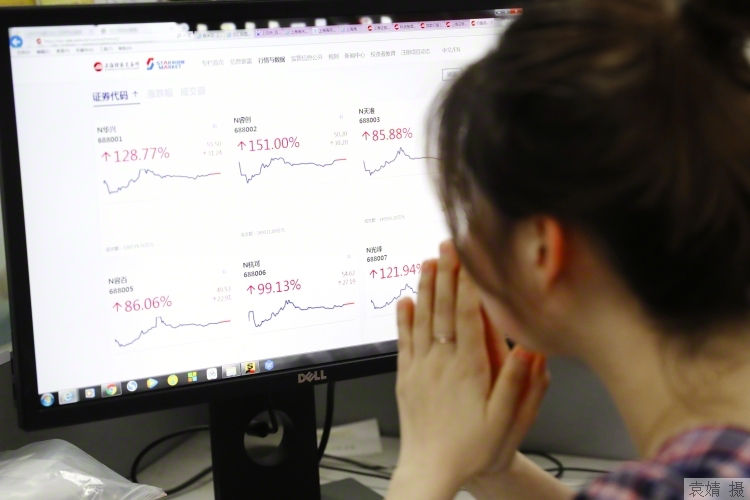

开板近一年来,科创板已吸引到一大批硬科技企业。截至6月4日,挂牌上市公司的数量达到106家,总市值超过1.5万亿元。其中,既有市值超千亿元的金山办公、中微公司,芯片龙头澜起科技、沪硅产业等明星企业,也包括了尚未盈利的生物医药公司泽璟生物、百奥泰,还有首家红筹公司华润微,首家同股不同权公司优刻得等。

如果放在全球资本市场的坐标系中,中国有不少优秀的“头部”科企已经在境外上市,打通红筹上市之路成了科创板再进阶的重要部分。

4月30日,中国证监会发布《关于创新试点红筹企业在境内上市相关安排的公告》,为已在境外上市的红筹企业和尚未境外上市的红筹企业在境内发行股票或存托凭证提供全新路径。

这份公告调整了已在境外上市的红筹企业“回归”的市值要求,两条标准可选其一:或是市值不低于2000亿元;或是市值200亿元以上,且拥有自主研发、国际领先技术,科技创新能力较强,在同行业竞争中处于相对优势地位。

改革释放出积极信号,科创板顺势掀起一波回归潮。曾主动退出纽交所的红筹企业——中芯国际迅速启动科创板上市计划,6月1日获上交所受理,6月4日即收到首轮问询。

在武汉科技大学金融证券研究所所长董登新看来,作为国产芯片的龙头企业,中芯国际与境内资本市场火速对接,其意义不仅仅局限于一家公司,而是在注册制深化改革的大背景下,科创板提升对高科技企业的支持力度,对经济发展转型升级的推动力。他表示:“下一步,要大力支持科创标杆企业到科创板上市,加大科创板的示范性和影响力。”

“破冰”加速VIE首单有望近期落地

吸引优质科创上市资源,“价格”是其中的关键一环。在市场人士看来,科创板坚持严格的“硬科技”导向,使得板块具有较高科创属性的溢价,这对不少红筹企业而言颇具吸引力。

今年3月,《科创属性评价指引(试行)》和《上海证券交易所科创板企业发行上市申报及推荐暂行规定》相继发布,提出了由“3+5”的“常规指标+例外条款”组成的科创属性评价指标体系,进一步明晰了科创属性的把握维度,便利企业自主判断是否符合科创板定位,也有助于发挥科创板集聚和服务优质科创企业的应有功能。

与此同时,更多改革“破冰”正在加速——6月3日,科创板上市委发布公告,定于6月12日审议九号机器人的首发申请,这意味着科创板存托凭证(CDR)第一股距离上市仅有一步之遥,而备受关注的

“VIE(可变利益实体)架构”也有望在科创板落地首单。

对标包括纳斯达克等境外成熟市场,科创板需要进一步提升国际竞争力,德勤中国A股资本市场主管合伙人吴晓辉表示:“向红筹、VIE架构公司打开大门,将吸引更多在海外上市的‘独角兽’加速回归科创板。”

上海市地方金融监管局局长解冬对此提出了具体建议:尽快出台红筹企业科创板上市相关配套政策;从稳定企业预期出发,明确优先股、VIE架构处理等;参照国际规则,简化红筹企业信息披露差异调节机制;积极吸引国际长期资金入市;加快推动科创板股票纳入MSCI(明晟)等国际股票指数,加快编制科创板指数,鼓励发行科创板指数基金。

探索“T+0”为标杆企业上市保证流动性

近期,京东、百度、携程等中概股企业纷纷准备申请在第二地上市。在解冬看来,“科创板作为承担国家战略的资本市场创新平台,应为迎接优秀中概股科技企业回归做好准备。”

事实上,中概股尤其是“头部”企业的回归成本并不小。吴晓辉认为,交易所在提升审核效率的基础上,可以考虑以建立绿色通道的方式,加快行业头部优质企业的上市审核速度,同时也要尽快打通红筹(含VIE架构)回归上市路上的一些堵点、难点。另一方面,科创板要为更多标杆性企业的上市交易提供充足的流动性,“在这方面,不妨率先探索引入‘T+0’制度,为专业投资机构增加更灵活的交易方式”。

对此,上交所有关负责人日前作出了明确回应,将研究推出鼓励吸引长期投资者的制度,为市场提供更多长期增量资金,稳定投资者预期、熨平股价过度波动带来的市场损伤;适时推出做市商制度、研究引入单次“T+0”交易,保证市场流动性,从而保证价格发现功能的正常实现。

“‘T+0’实际上就是允许‘当天买当天卖’,这样就可以把成交量放大。‘T+0’会使交易更活跃、更充分,也可以使股票价格在充分的供求博弈下更合理。”上海交通大学上海高级金融学院教授陈欣告诉记者,科创板引入“T+0”的意义在于推动市场充分博弈,获得更有效的价格,实现上市公司的价值发现。他也表示,这会给中小投资者保护带来更多考验,因此,“严监管”更要同步落地。

作者:唐玮婕

编辑:范菁

*文汇独家稿件,转载请注明出处。